Как уменьшить расходы на лечение. Как получить налоговый вычет на лечение.

Пятница, Апрель 26, 2013 9:51 Знаете ли вы, что в некоторых случаях можно уменьшить свои расходы и сэкономить деньги , используя налоговые вычеты. Одним из таких способов является получение налогового вычета при оплате лечения или медикаментов ( Согласно законодательству РФ (ст. 219 НК РФ). Если говорить проще, вы можете вернуть себе часть затраченных на лечение денег.

Знаете ли вы, что в некоторых случаях можно уменьшить свои расходы и сэкономить деньги , используя налоговые вычеты. Одним из таких способов является получение налогового вычета при оплате лечения или медикаментов ( Согласно законодательству РФ (ст. 219 НК РФ). Если говорить проще, вы можете вернуть себе часть затраченных на лечение денег.

Налоговый вычет - это часть дохода, которая не облагается налогом. Если вы официально оформлены на работе и платите подоходный налог вы можете вернуть себе уплаченный налог с расходов, понесенных на лечение. Т е. если вы оплатили свое лечение или лечение членов своей семьи, то вы можете вернуть себе до 13% от стоимости лечения.

В каких случаях можно получить налоговый вычет на лечение?

- Вы можете получить налоговый вычет на лечение, если:

- Вы оплатили услуги по собственному лечению или лечению ближайших родственников (супруг, родители, дети до 18 лет), предоставленные медицинскими учреждениями России;

- оплаченные услуги входят в , по которым предоставляется вычет (перечень услуг определен в Постановление Правительства РФ от 19.03.2001 N 201);

- лечение проводилось в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности;

- Вы можете получить налоговый вычет при оплате медикаментов, если:

- Вы покупали медикаменты для себя или ближайших родственников (супруг, родители, дети до 18 лет), назначенные лечащим врачом;

- оплаченные медикаменты входят в , по которым предоставляется вычет (этот перечень медикаментов определен в Постановление Правительства РФ от 19.03.2001 N 201);

- Вы можете получить налоговый вычет при оплате добровольного медицинского страхования, если:

- Вы заплатили страховые взносы по договору добровольного медицинского страхования или страхования ближайших родственников (супруг, родители, дети до 18 лет);

- договор страхования предусматривает только оплату услуг по лечению;

- страховая компания, с которой заключен договор добровольного страхования, имеет лицензию на ведение соответствующего вида деятельности;

Сколько денег можно вернуть?

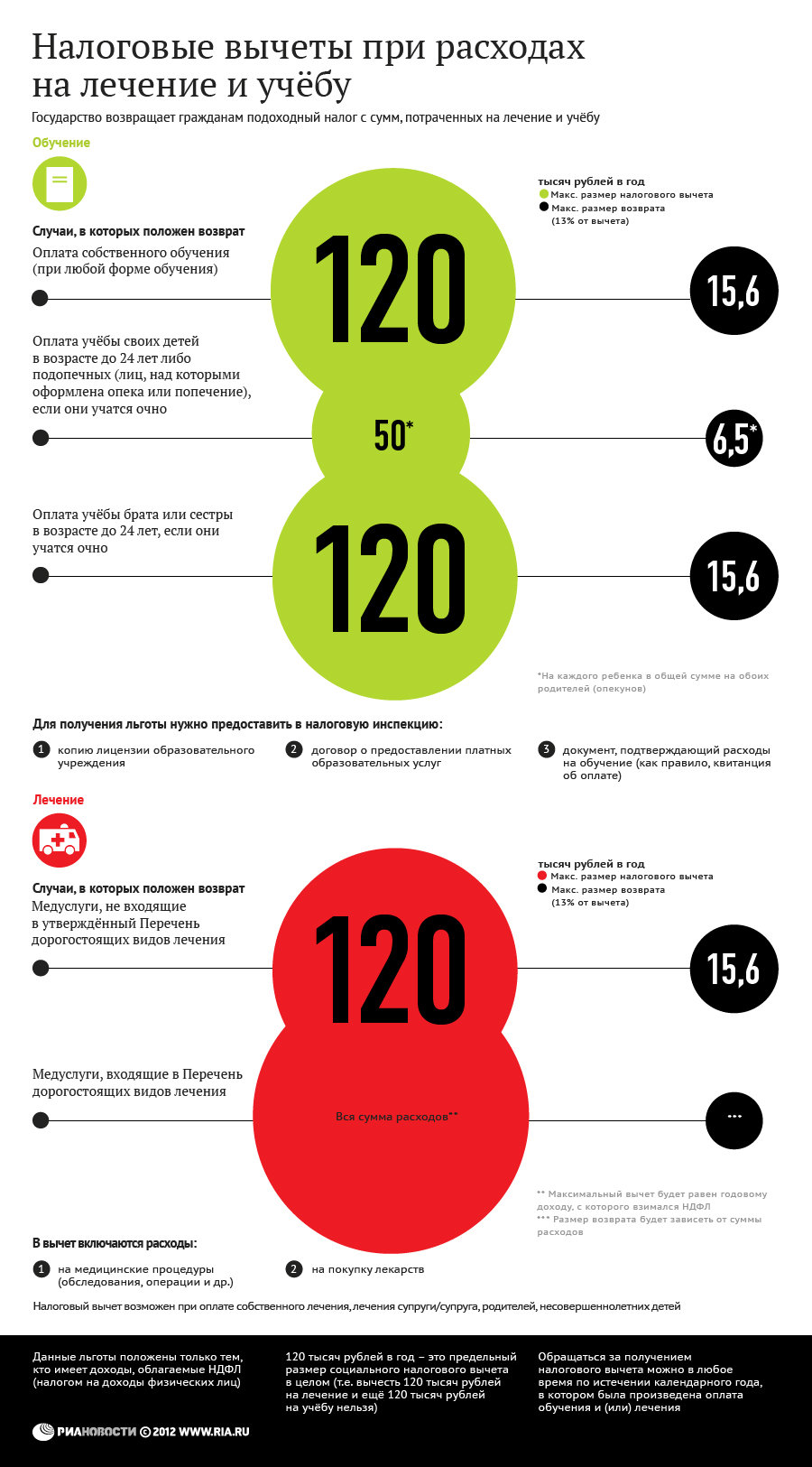

1. Вы можете вернуть до 13% от стоимости оплаченного лечения и/или медикаментов, но не более 15 600 рублей.,т. к. максимальная сумма налогового вычета на лечение составляет 120 тыс. руб. (120 тыс. руб. * 13% = 15 600 рублей)

2. Дополнительно имеется список дорогостоящих медицинских услуг, по которым вы можете получить налоговый вычет (вернуть 13% расходов) с полной стоимости таких услуг . Список таких услуг определен в В этом случае полученные вычеты не ограничены суммой в 15600 руб и зависят от стоимости услуг.

3. Вы можете вернуть себе сумму не больше, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты). Те кто не платят подоходный налог, такой возврат сделать не могут.

Как получить налоговый вычет на лечение.

Для получения вычета нужно собрать необходимые документы, отнести их в налоговую инспекцию и написать заявление.

Документы необходимые для оформления налогового вычета на лечение

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ, (как ее подготовить можно прочитать здесь, бесплатно ее можно оформить он-лайн с помощью удобной программы на сайте, отличный сервис все просто и быстро.) ;

- договор с медицинским учреждением;

- специальная справка для налоговой об оплате медицинских услуг, берут в мед учреждении;

- документы, подтверждающие Ваши расходы (чеки, квитанции);

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ), берут у работодателя.

Ознакомиться с полным списком документов Вы можете здесь:

К документам нужно еще приложить заявление.

Примерный текст заявления:

Ззаявление

Причитающуюся к возврату сумму налога на доходы физических лиц прошу перечислить на мой банковский счет по следующим реквизитам:

Л/сч ---------------------------------------- ОСБ № --------------

Р/сч -------------------------------- К/сч --------------------

БИК -------------- ИНН--------------------

Подпись и дата.

Полную форму заявления можно найти и скачать в полном списке документом для налогового вычета на лечение, представленного выше.

Когда и в течении какого времени можно получить вычеты на лечение?

Вы можете вернуть деньги за лечение/медикаменты только за те годы, когда вы производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть если Вы оплатили лечение в 2012 году, то вернуть деньги сможете только в 2013.

Вы можете оформить вычет не более чем за три последних года. Например, в 2013 году вы можете вернуть оформить налоговый вычет только за 2010, 2011 и 2012 годы.

Вся процедура получения вычета обычно занимает от двух до четырех месяцев , именно столько времени налоговая инспекция проверяет документы.

А теперь посмотрите инфографику от Риа Новости о социальных налоговых вычетах ( на лечение и на образование)

Нажимайте, картинка увеличивается.

Используйте разные варианты уменьшения своих расходов в том числе и за счет получения налоговых вычетов на лечение и экономьте семейный бюджет.

Особенно выгодно использовать такие вычеты, если у вас было дорогостоящее лечение или вам были оказаны дорогие стоматологические услуги. Сделайте свои затраты меньше!

Здоровья, денег и удачи Вам!

До скорых встреч на страницах блога «Экономсовет» http://economsovet.ru/

Денис написал:

Апрель 29th, 2013 в 17:48

Здравствуйте, Светлана. Не нашел контактов на сайте. Пожалуйста, подскажите, как можно связаться с вами. У меня есть предложение о сотрудничестве.

написал:

Май 7th, 2013 в 2:25

Я предприниматель и в свое время расходы на лечение ребенка оформила на себя , а льготы предпринимателям находящимся на едином налоге не полагаются. Совет: если в семье есть люди работающие в бюджетной сфере- лучше расходы оформлять на них. свое время этого не знала